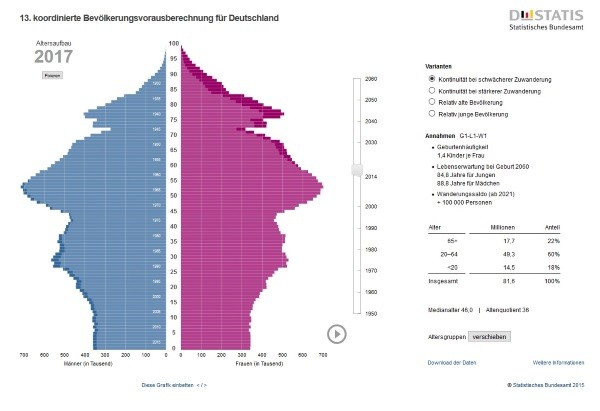

Neuerungen bei Vermögenswirksamen Leistungen

Es gibt Neuerungen bei Vermögenswirksamen Leistungen, die die Einkommensgrenzen betreffen, aber zunächst einmal was sind Vermögenswirksame Leistungen überhaupt? Vermögenswirksame Leistungen (VL) sind eine Art staatlich geförderter Sparform in Deutschland. Sie werden oft von Arbeitgebern als Zusatzleistung zum Gehalt angeboten. Dabei zahlt der Arbeitgeber einen festgelegten Betrag pro Monat in einen speziellen Sparvertrag oder eine Investmentanlage …